課税限度額の引き下げで、公益法人など多くの非営利法人で消費税の納税が必要になっています。

納税額の確定は、税理士さんに依頼されることを前提にしながらも、納税額が確定するまでにはかなりの時間がかかります。しかし、納税額は少なくない額ですので、出来ればリアルタイムで把握したいというご要望がありました。

「らくらく会計」では、従来より消費税計算のための基礎データ作成ということで、対応していましたが、この度、「基礎データ作成」から一歩進めて、非営利法人の消費税の納税額計算ができるプログラムを開発して「らくらく会計A2,B2,C2」に機能追加しましたのでお試しください。

|

|

| 非営利法人の消費税の計算について |

- 営利事業では、課税売上の比率が高く(95%以上)かつ補助金等の特別収入も少ないために、消費税の本則計算は比較的簡単に出来ます。

- それに対して、非営利法人では、補助金、助成金、寄付金、会費収入等のような特定収入や、学校法人などでは授業料等の非課税収入の割合が高いために単純には納付すべき消費税の計算が出来ません。

- しかし、「らくらく会計」では、以下に説明する手順で消費税計算を可能にしました。

- 2005年6月19日以降のバージョンでは、学校法人など「非課税売上」が多い場合、「一括比例配分方式」と「個別対応方式」にも対応できるようになりましたので、より有利な計算をシミュレート出来るようになりました。ただし、輸出入に係わる「免税」区分には対応していませんのご了承ください。

|

| 勘定科目の設定 |

- 非営利法人の消費税計算をするためには、取引を次のように精査する必要がありますので、あらかじめ勘定科目の設定画面で、「消費税」の欄に次の区分フラグを設定してください。

空白= 消費税に関係ない科目

例えば、現金預金、人件費、借入金、預り金、未払金、公租公課

人件費に係わる補助金収入等

0 = 非課税科目

仕入の場合 非課税仕入

売上の場合 非課税売上(例 授業料等)

1 = 課税科目

仕入の場合 課税仕入(消費税での仕入は広い意味になります)

売上の場合 課税売上

2 = 個別対応の科目(学校法人で個別対応方式を選択した場合のみ)

3 = 使途特定の特定収入科目

4 = 使途不特定の特定収入科目

【注意】

課税売上比率が95%未満の場合の「2」の区分について

一括比例配分方式のみで処理する場合

区分「2」は使いません。

区分の手間が省けますが、納税額がやや多くなる傾向があります。

個別対応方式にも対応したい場合

次のように区分してください。

仕入(支出)の場合

区分「2」は課税仕入の個別対応科目になります。

特定収入の場合

区分「2」は、仕入控除税額に対する個別対応科目になります。

ただし、この説明ではわからないと思いますので、下記の具体例を見てください。

【補足】

- 仕訳をするときに区分の変更できますので、おもに属する区分を設定してください。

- 現金預金・未収金・未払金・預り金・借入金・給与等消費税に関係しない科目は空白にしてください。

- 人件費を除く経費科目のほとんどは課税科目ですが、減価償却費・引当金繰入・積立金積立額・処分損などは、課税対象外ですので、空白にしてください。

- 詳しくは、会計士さんに相談または税務の専門書籍を読んでください。

消費税フラグの設定例

|

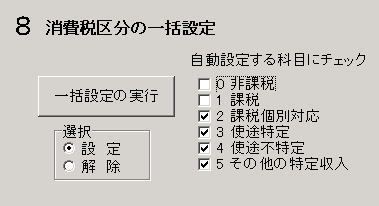

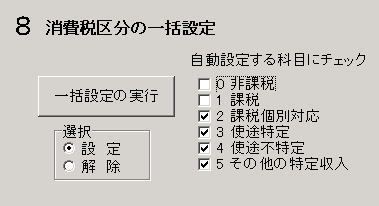

| 既に入力済仕訳の消費税区分の一括設定について |

- 伝票入力 ⇒ 補助作業 の中に次の処理があります。

この処理を実行すると、既に入力している仕訳が、勘定科目設定で入力した区分に自動的に設定されます。

個別の取引で区分の変更が必要な場合は、伝票入力で修正してください。

既に課税・非課税の区分をして伝票入力をしている場合は、「0」と「1」はチェックを外して実行してください。

設定した区分を一括して解除することも出来ます。

|

| 仕訳は次のようにしてください。 |

- 勘定科目にあらかじめ消費税区分を設定していますので、通常は今まで通り仕訳をしてください。

- 消費税区分の変更が必要な場合は、「消費税区分」欄にカーソルを移動させて変更してください。

- 現時点では、次のような仕訳を行っても消費税区分は規定値のままでますので、この場合は消費税区分を空白にしてください。

減価償却費 / 固定資産科目

|

| 消費税の計算 |

- メインメニューの右下に次のようなボタンがありますので、押してください。

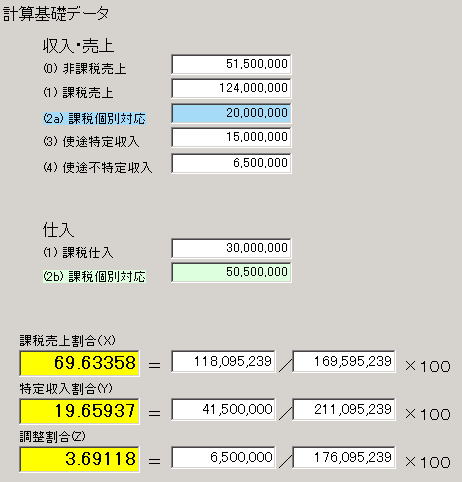

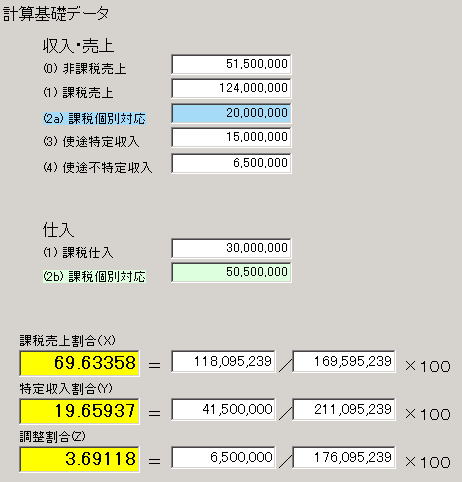

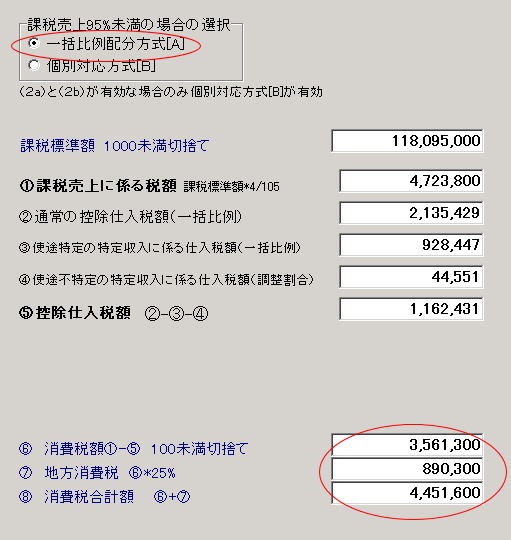

- 消費税計算の実行例

消費税区分に区分「2」を入れると、個別対応の計算が出来てかつ比例配分での計算も出来ます。

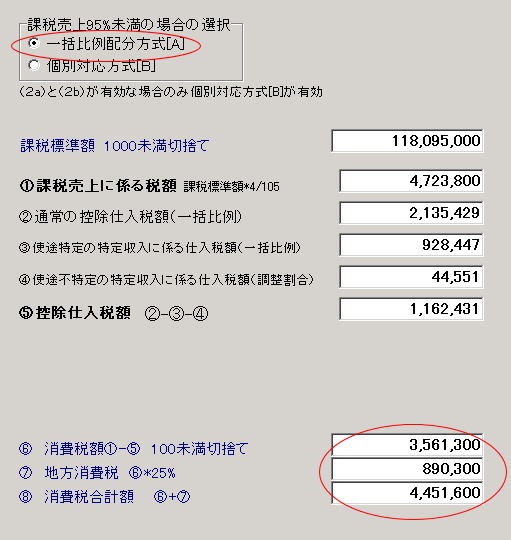

この例は、課税売上が95%以下で、かつ特定収入割合が5%以上のケースです。課税個別区分を行うと、「一括比例配分」と「個別対応」の計算が可能になります。

消費税の納税額が異なることに注目してください。

計算のための基礎データ

個別対応を選択した場合

一括比例配分を選択した場合

|

| 非営利法人の消費税の基本的な考え方 |

- もし、売上と仕入に係る消費税だけで非営利法人の「納付すべき消費税」を計算すると、課税売上の比率が一般には低いため、次のように消費税の納税額はマイナスになり、還付を受けるという状態になります。

- このようになる原因は、補助金収入のような資産譲渡等以外の収入や、資産譲渡等であっても授業料のように政策的に非課税(税率0%)になっている収入の割合が高いためです。この売上に関係しない部分をBの部分から控除しないと、適正な納税額は確定できません。

- ところが、この除外は以外に面倒です。例えば、鉛筆を一本買ったとします。この鉛筆が100%売上に寄与するものであれば、納付すべき消費税から100%控除できます。しかし、この鉛筆は、公益のためにも使われていますので、この部分は除外する必要がありますが、仕入(支出)部分で直接区別することは、事実上不可能です。

- そこで、仕入の原資である収入から推測して、Bから除外する金額を求める方法が法律で定められています。そのためには、収入を分類する必要があります。

- 資産譲渡等(商品の販売やサービスの提供)による収入以外を特定収入といいます。この特定収入の中には、人件費の補助金等明らかに課税仕入に該当しない収入があります。この部分はBにも最初から含まれていませんので、「その他の特定収入」として、計算すべき収入金額からも除外して考えます。

- 「その他の特定収入」を除いた特定収入には、すべて仕入に係る消費税が発生しますが、公益目的で使用するように使途が特定されている特定収入があります。この収入を「使途特定の特定収入」といい、この金額は売上には寄与しない仕入(支出)ですので、まずこの部分に係る消費税(イ)をBから除外します。

- 次に、残りの特定収入は使途が特定されていない特定収入として分類されます。こらは次のように考えて按分するようになっています。例えば、課税等の売上(資産の譲渡やサービスの提供で課税・非課税も含む)が100で使途が指定されていない収入が200であったとすると、購入した一本の鉛筆は1:2の割合で活用すると考えて2/3の部分は課税等の売上には貢献しませんので除外する必要があります。

- 以上を合わせて考えると、次のような図式になります。

納付すべき消費税 = A - (B-イ-ロ)

- さらに、特定収入ではないけど非課税売上のウエートが大きい学校法人等では、さらに非課税割合の調整が必要になります。

この場合の調整方法は、「一括比例方式」と「個別対応方式」があります。一般的には「個別対応方式」の方が有利ですが、その分複雑になります。らくらく会計ではどちらでも計算が出来るようにしていますので、シュミレーションが出来ます。

詳しくは下記の書籍を参考にしてください。

【補足】

- 消費税計算の「仕入」は広い意味使われています。

- 関連法令(消費税法60④、令75①、②、③、④)があります。

- 非営利法人の消費税についての参考図書

「非営利法人の消費税」 齋藤力夫 編著 中央経済社

「公共・公益法人のための消費税の実務」 齋藤文雄 著 大蔵財務協会

|

| 【Q】 納付する消費税の仕訳は、具体的にはどのような仕訳になりますか? |

税込会計では、消費税を含んだ決算書になっていますので、次のような仕訳になります。

実際の支払は翌会計年度になりますので、当会計年度では未払金計上になります。

公租公課 300,000 / 未払金(未払消費税等) 300,000

|

|

|

|